Ein Betrieb benötigt eine Vielzahl von Versicherungen – für z.B. den Fuhrpark, die Haftpflicht, das Geschäftslokal. Eine richtige Gestaltung des Kontenplans für Versicherungsprämien spart Zeit und Geld bei der Erstellung des Jahresabschlusses.

Pro Versicherungen ein eigenes Konto

Alle Versicherungen auf ein Konto zu buchen ist in der Praxis nicht ratsam, wenn sich auch KFZ in deinem Betrieb befinden, oder Gegenstände des Betriebs auch privat genutzt werden. Zur Erstellung des Jahresabschlusses müssten die Versicherungen in diesem Fall wieder mühevoll getrennt werden.

KFZ-Versicherungen

Auf jeden Fall sind Versicherungen für KFZ von anderen Versicherungsprämien zu trennen, da die tatsächlichen KFZ-Kosten in einer eigenen Kennzahl (9170) der Einkommensteuererklärung auszuweisen sind.

Lebens- und Personenversicherungen des Unternehmers

Er- und Ablebensversicherungen des Unternehmers sind bis auf wenige Ausnahmen – wie z.B. eine Ablebensversicherung zur Besicherung eines Firmenkredites – keine Betriebsausgaben.

Trotzdem können diese in der Buchhaltung eines Einzelunternehmers mitgebucht werden, müssen jedoch auf einem eigenen, erfolgsneutralen Konto erfasst werden. Die Versicherungen sind zwar nicht als Betriebsausgabe absetzbar, können aber meist als Sonderausgabe in die Einkommensteuererklärung hineingenommen werden.

Private Kranken- oder Unfall-Zusatzversicherungen sind im Normalfall ebenso keine Betriebsausgaben, sondern als Sonderausgaben in der Einkommensteuererklärung zu berücksichtigen. Um die Prämien evident zu halten, können diese ebenso auf einem erfolgsneutralen Ausgabenkonto mitgeführt werden.

Bitte achte auch darauf, dass die erfolgsneutralen Konten für Sonderausgaben keiner E 1a-Kennzahl zugeordnet sind.

Risikoversicherungen für den Betrieb

Andere Versicherungen für Büro oder Gebäude wie z.B. Feuerschutz-, Hagel-, Einbruchsversicherungen oder eine Haftpflicht für das Unternehmen sind normale Betriebsausgaben, die zusammengefasst in einer Kennzahl der Einkommensteuererklärung zu berücksichtigen sind.

Diese Versicherungen sollten trotzdem auf getrennten Konten verbucht werden, wenn versicherte Gegenstände sowohl betrieblich als auch privat genutzt werden. Ist das versicherte Gebäude sowohl privates Wohnhaus als auch Betriebsstätte, muss diese Versicherungsprämie getrennt von der Betriebshaftpflicht gebucht werden. Im Zuge der Jahresabschlusserstellung könnte für die Gebäudeversicherung eine Korrektur des Privatanteils erforderlich sein. Die Betriebshaftpflicht wird dagegen eher rein beruflich veranlasst und dadurch zur Gänze abzugsfähig sein.

Beispiele für die Kontenanlage

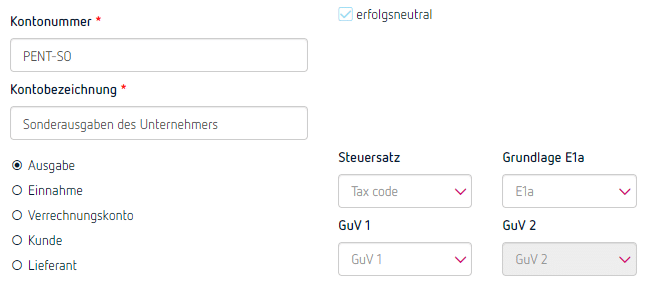

Ausgabenkonto für Sonderausgaben

Sonderausgaben wie z.B. die erwähnten Er- und Ablebensversicherungen sind Ausgaben, die in den Privatbereich des Unternehmers fallen. Daher dürfen sie in der Einkommensteuererklärung auch nicht im Bereich der Betriebsausgaben zugeordnet werden.

Sollen solche Ausgaben über die betriebliche Buchhaltung verwaltet werden, benötigt man eigene Konten mit den gleichen Einstellungen wie das Privatkonto.

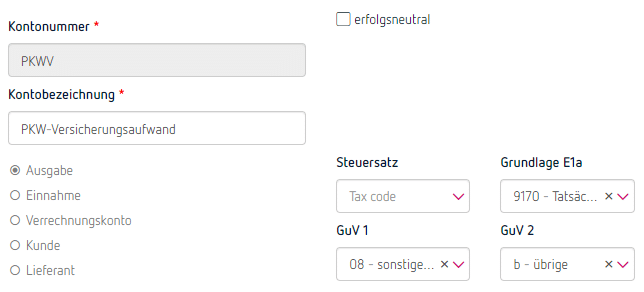

Ausgabenkonto für KFZ-Versicherung

Die PKW-Versicherung (Haftpflicht, Kasko) ist – die betriebliche Nutzung vorausgesetzt – als Betriebsausgabe zu buchen.

Vor der Überleitung dieser Ausgaben in die Einkommensteuererklärung sollten bei

- betrieblicher und privater Nutzung und/ oder

- einem Gesamt-Kaufpreis des PKW von über EUR 40.000,-

die Bewertung und damit verbundenen Kürzungen mit deinem Steuerberater geklärt werden.

Da die Versicherung keine Umsatzsteuer enthält, ist die Ausgabe für die monatliche UVA nicht relevant. Daher spricht i.d.R. nichts dagegen, im laufenden Jahr immer die gesamte Ausgabe zu verbuchen und erst im Zuge der Jahresabschlussarbeiten den Privatanteil zu korrigieren.

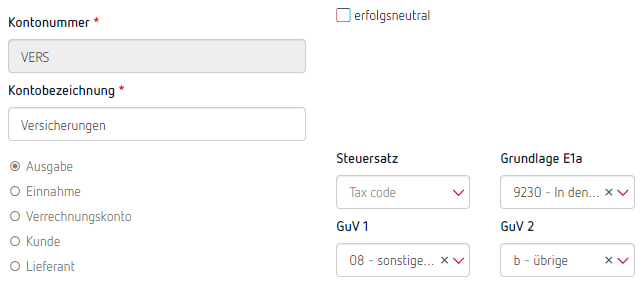

Ausgabenkonto für sonstige rein betriebliche Risiko-Versicherungen

Sonstige, rein betriebliche Versicherungen wie betriebliche Haftpflicht oder Risikoversicherungen für betriebliche Gebäude und Räumlichkeiten, können i.d.R. auf einem Konto „Versicherungen“ zusammengefasst werden.

Vorsteuerabzug ja oder nein?

Echte Versicherungen enthalten keine Umsatzsteuer, sondern Versicherungssteuer. Da die Versicherungssteuer nicht auf die Umsatzsteuer angerechnet werden darf, ist kein Vorsteuerabzug zulässig.

Davon müssen jedoch versicherungsähnliche Dienstleistungen wie z.B. die Verlängerung der Gewährleistungsfrist unterschieden werden, da diese hingegen oft Umsatzsteuer enthalten.

Aus diesem Grund darf die Beurteilung nie nur anhand der Abbuchung vom Bankkonto durchgeführt werden. Bei der Buchhaltung ist somit immer zumindest eine Kopien der vollständigen Unterlagen aufzubewahren. Ist der Einzug vom Bankkonto zu verbuchen, muss anhand der Unterlagen festgestellt werden, ob eine Versicherungs- oder Umsatzsteuer im Zahlbetrag enthalten sind.

Beispiele für die Verbuchung der Versicherungsprämien

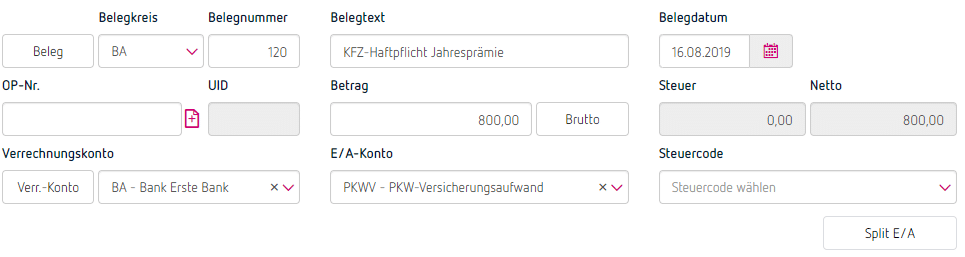

KFZ-Versicherung

Abbuchung der KFZ-Haftpflicht-Jahresprämie in Höhe von EUR 800,-:

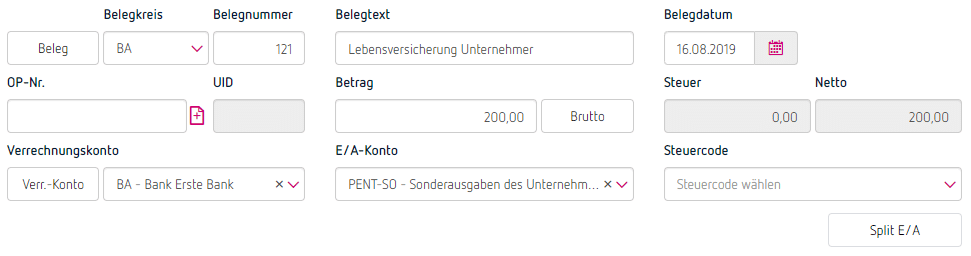

Lebensversicherung

Abbuchung der monatlichen Prämie für die Lebensversicherung des Unternehmers in Höhe von EUR 200,-:

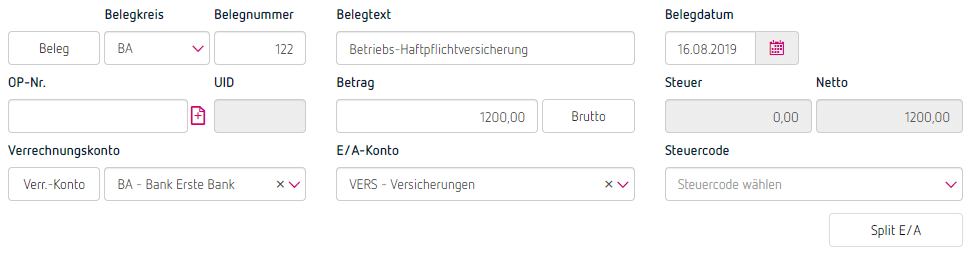

Betriebs-Haftpflichtversicherung

Abbuchung der Jahresprämie für die Betriebs-Haftpflichtversicherung in Höhe von EUR 1200,-: