Eine oft unterschätzte Pflicht ist die regelmäßige UID-Prüfung. Das Vernachlässigen der Überprüfung der UID-Nummer von Kunden und Lieferanten kann u.U. zu einer sehr teuren Überraschung im Zuge einer Betriebsprüfung führen.

Was ist eine UID-Nummer?

Die UID-Nummer (Umsatzsteuer-Identifikations-Nummer) weist einen Unternehmer oder ein Unternehmen als solches im Sinne des Umsatzsteuergesetzes aus. Wer über eine gültige europäische UID-Nummer verfügt, ist bei einem europäischen Finanzamt als Unternehmer registriert und darf von anderen europäischen Unternehmern als solcher behandelt werden.

Dazu gehört, dass z.B., ein europäischer Unternehmer Ware oder Dienstleistungen von einem anderen Unternehmer in einem anderen EU-Land ohne ausländische Umsatzsteuer erhalten darf.

Siehe dazu auch Blogartikel:

- Innergemeinschaftliche Lieferungen in der EA-Rechnung

- Innergemeinschaftliche Erwerbe verbuchen mit ProSaldo.net

- Rechnungen über Facebook-Werbeleistungen richtig verbuchen mit ProSaldo.net

Die UID-Nummer beginnt immer mit dem Landeskürzel, gefolgt von einer (Buchstaben/) Ziffern-Kombination, die je nach EU-Land unterschiedlich lang ist.

Beispiele:

ATU12345678 (UID-Nummer Österreich)

IT12345678901 (UID-Nummer Italien)

RO1234567 (UID-Nummer Rumänien)

EL123456789 (UID-Nummer Griechenland)

Verfügt jeder Unternehmer über eine UID-Nummer?

Jeder Unternehmer, der bei der Finanzverwaltung seines Landes als Unternehmer registriert ist, hat Anspruch auf eine UID-Nummer. Diese muss der Unternehmer selbst bei seiner Finanzverwaltung beantragen.

Verfügt ein Unternehmer über keine gültige UID-Nummer, muss dieser in umsatzsteuerlichen Belangen wie eine Privatperson behandelt werden.

Bei welchen Rechnungen wird die UID-Prüfung relevant?

Auf Rechnungen über EUR 400,- ist die UID-Nummer des Lieferanten verpflichtendes Rechnungsmerkmal, außer es handelt sich um Lieferungen oder sonstige Leistungen, für die das Recht auf Vorsteuerabzug nicht besteht (z.B. Kleinunternehmer).

Durch das 2. Abgabenänderungsgesetz 2002 wurde der § 11 Abs. 1 des Umsatzsteuergesetzes unter anderem dahingehend erweitert, dass die dem ausstellenden Unternehmer zugeteilte UID (Umsatzsteuer-Identifikationsnummer) auf der Rechnung anzugeben ist.

Die Randzahl 1539 der Umsatzsteuer-Richtlinien stellt klar, dass das Vorliegen aller Rechnungsmerkmale die Voraussetzung für den Vorsteuerabzug ist und nur hinsichtlich der fortlaufenden Nummer der Rechnung vom Leistungsempfänger keine Überprüfung vorzunehmen ist.

Daher muss der Leistungsempfänger (Rechnungsempfänger) – soweit ihm zumutbar – die Richtigkeit aller Merkmale (ausgenommen der fortlaufenden Nummer) überprüfen, wenn die ausgewiesene Vorsteuer geltend gemacht werden soll.

Wie soll man in der Praxis diesbezüglich vorgehen?

1) Bei großen Aufträgen (großen Rechnungsbeträgen und entsprechend hohen Vorsteuerbeträgen) kann die UID-Nummer bereits vor Auftragserteilung erstmals überprüft werden. Stellt sich heraus dass auf den Geschäftspapieren des zukünftigen Lieferanten eine ungültige UID-Nummer angegeben ist, wäre die Abklärung schon vor Auftragserteilung ratsam.

2) Beim Erhalt der ersten Rechnung sollte dann auf jeden Fall die UID geprüft werden und der Prüfbeleg (z.B. bei der Rechnung) abgelegt werden.

3) Bei einer laufenden Geschäftsbeziehung sollte dann in regelmäßigen Abständen – bei sehr hohen Rechnungsbeträgen sogar immer – ein aktuelles Prüfergebnis abgefragt und abgelegt werden.

Tipp: Führe die UID-Prüfung – vor allem bei neuen Lieferanten oder Verdacht auf finanzielle Schwierigkeiten beim Lieferanten – immer vor der Bezahlung der Rechnung durch! Rechnungsreklamationen werden bei deinem Lieferanten i.d.R. mit weitaus höherer Priorität behandelt, wenn die Zahlung noch nicht erfolgt ist.

4) Hast du den Verdacht, dass sich der Lieferant in finanziellen Schwierigkeiten befindet oder in seinen Steuerangelegenheiten nicht sehr sorgfältig ist, dann sollte immer ein aktuelles Prüfergebnis vorliegen.

5) Ist für eine Lieferung oder Leistung eine Anzahlung zu leisten, lass dir eine Anzahlungsrechnung – mit UID-Nummer deines Lieferanten – ausstellen und prüfe die UID-Nummer vor der Bezahlung.

Woher weiß man, ob eine UID-Nummer gültig ist und auch dem betreffenden Unternehmer gehört?

Für jede europäische UID-Nummer stehen folgende Überprüfungsmöglichkeiten zur Verfügung:

- direkt aus ProSaldo.net im Menüpunkt „Kontakte“

- MIAS (Online-Prüfdienst der Europäischen Kommission)

Für die Überprüfung der UID-Nummern gibt es zwei Stufen:

UID-Prüfung in Stufe 1

Stufe 1 prüft nur, ob die angegebene UID gültig ist, also tatsächlich von einer europäischen Finanzverwaltung vergeben wurde.

UID-Prüfung in Stufe 2

Bei der Überprüfung mit Stufe 2 wird die UID-Nummer nicht nur auf Gültigkeit überprüft, sondern auch, ob diese tatsächlich dem Unternehmen gehört.

Wird ein Unternehmen zum ersten Mal überprüft, sollte die UID-Prüfung Stufe 2 verwendet werden. Bei der Prüfung bestehender Kunden und Lieferanten könnte auch die Stufe 1 verwendet werden, empfehlenswerter ist jedoch, immer die Stufe 2 zu verwenden, da nur diese wirkliche Beweiskraft hat, wenn im Zuge einer Betriebsprüfung Buchungen bzw. Belege beanstandet werden.

Achtung: Das Prüfergebnis muss immer ausgedruckt und als Beleg abgelegt werden! Im Zuge einer Betriebsprüfung musst du diese vorlegen können.

UID-Prüfung über ProSaldo.net

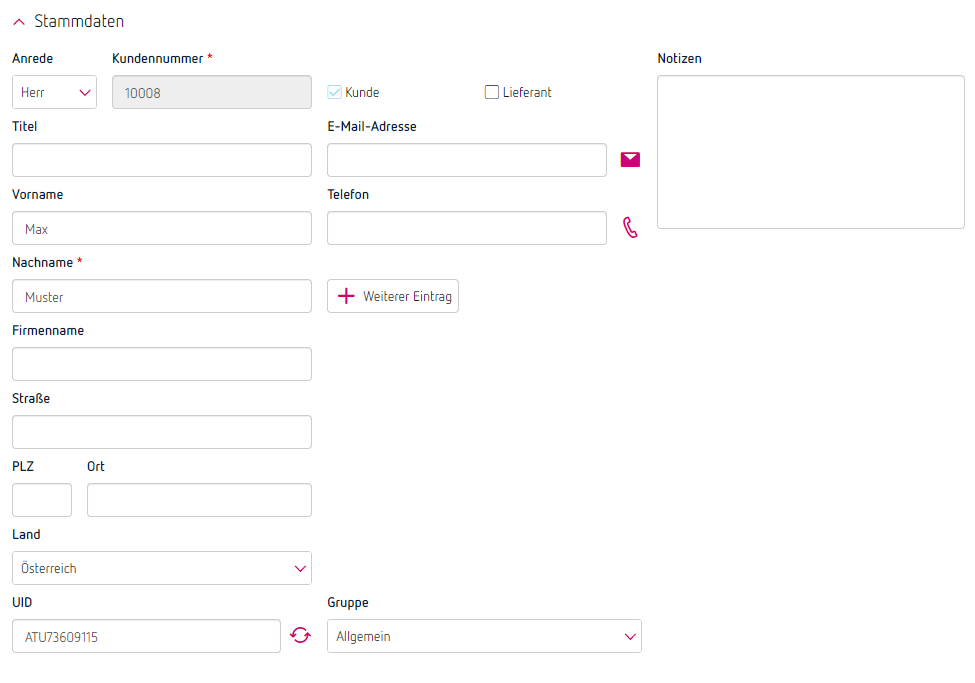

Unter dem Menüpunkt „Kontakte“ kannst du jede UID-Nummer prüfen. Bitte beachte: Um eine UID prüfen zu lassen, musst du dich mit deiner eigenen UID verifizieren. Bitte hinterlegen diese in den Betriebsdaten (Eigener Betrieb). Danach gibst du bei den Stammdaten die UID ein und klickst auf das Kreis-Symbol daneben.

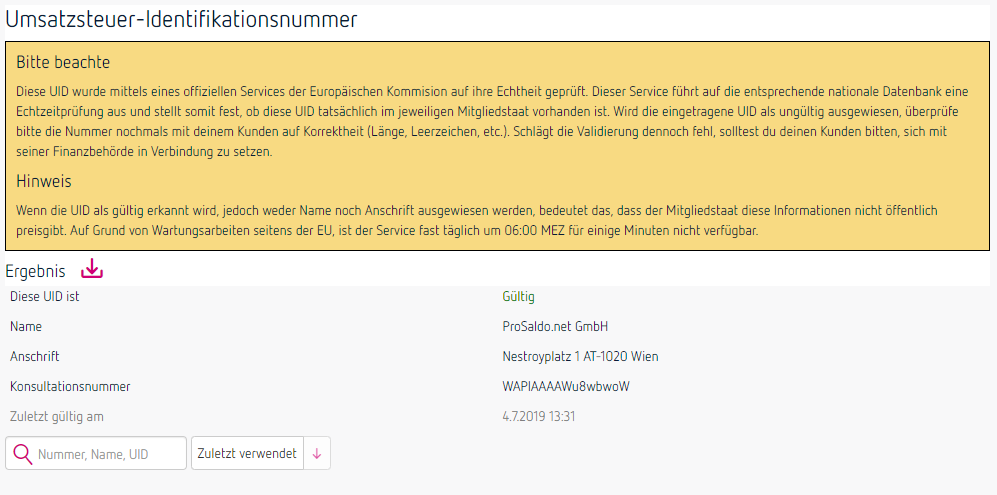

Danach kommst du auf diese Seite:

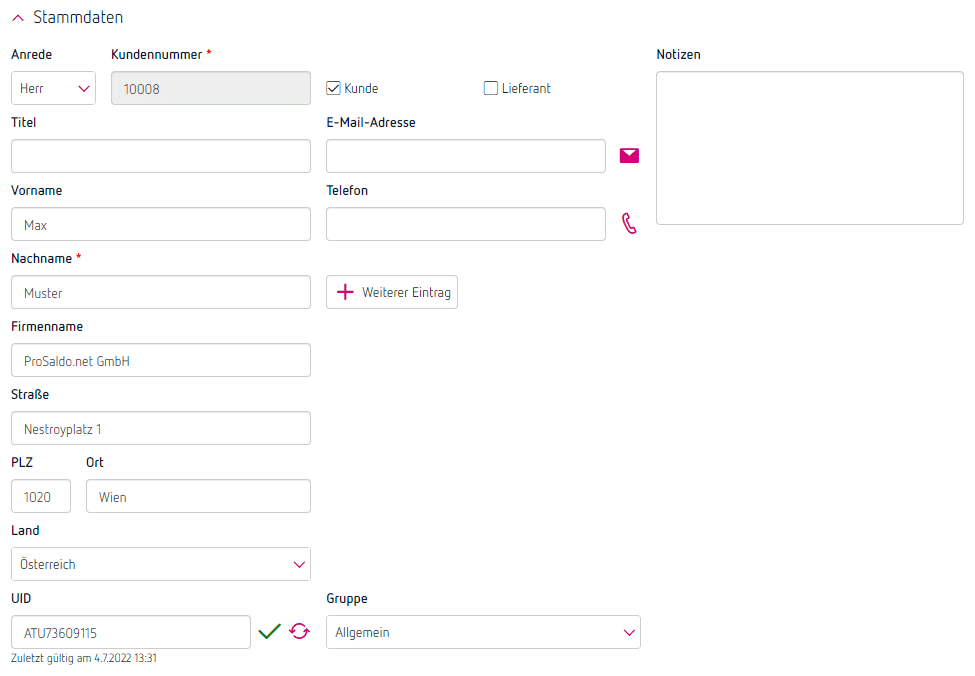

Hier siehst du, ob die Nummer gültig ist und kannst gleichzeitig die hinterlegten Daten in deinen Kontakt übernehmen, indem du auf den Pfeil neben „Ergebnis“ klickst.

Zusätzlich erscheint jetzt hier ein grüner Haken und du siehst, wann du zuletzt die UID-Nummer überprüft hast.

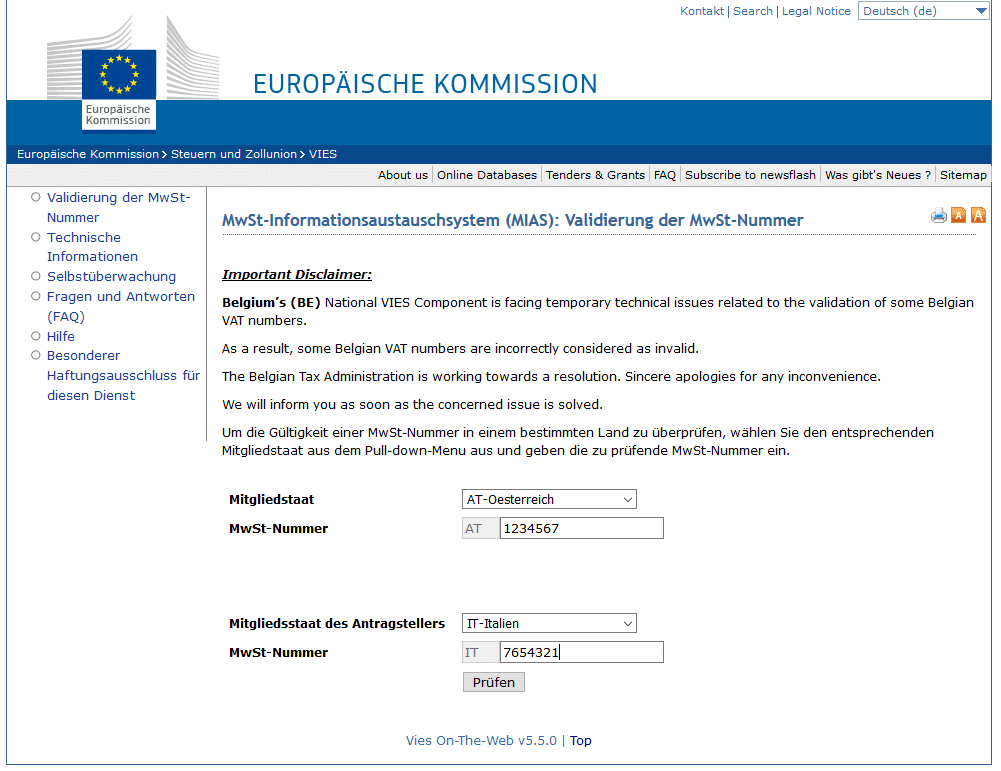

UID-Prüfung über MIAS

Der Online-Prüfdienst der Europäischen Kommission „MIAS“ (Mehrwertsteuer-Informationsaustauschsystem) ist über den Link http://ec.europa.eu/taxation_customs/vies/ erreichbar.

Gib zuerst die UID-Nummer deines Kunden oder Lieferanten ein, darunter deine eigene.

Hier wird das Land separat ausgewählt und die UID-Nummer ohne Länderkürzel eingegeben.

Wenn du deine eigene UID-Nummer nicht angibst, erfolgt die Prüfung in Stufe 1. Mit Angabe deiner eigenen UID-Nummer liefert MIAS von allen Ländern, die die Unternehmerdaten für MIAS veröffentlicht haben, zusätzlich Name und Anschrift des geprüften Unternehmens an.

Bei jenen Ländern, die für MIAS nicht freigegeben sind, muss die Prüfung zum Erhalt der Unternehmensdaten via FA-Online durchgeführt werden.

Warum muss ich die UID-Nummer überhaupt überprüfen?

Als Unternehmer bist du durch das Unternehmensgesetzbuch (UGB) zu einer besonderen kaufmännischen Sorgfalt verpflichtet. Das bedeutet, dass du alle deine zumutbaren Möglichkeiten ausschöpfen musst, um die Richtigkeit der Angaben deiner Kunden bzw. Lieferanten zu überprüfen.

Bei Geschäftsfällen, die eine UID-Nummer des Rechnungsausstellers und/ oder Empfängers verlangen, muss daher nicht nur geprüft werden, ob die UID-Nummern vorhanden sind, sondern auch, ob diese richtig geschrieben und wirklich gültig sind.

Beispielsweise sind Warenlieferungen in die EU bei Vorliegen der Voraussetzungen nach Art. 7 Abs 1 UStG 1994 steuerfrei (siehe auch Blogartikel Innergemeinschaftliche Lieferungen in der EA-Rechnung), eine dieser Voraussetzungen ist die UID-Nummer des Warenempfängers.

Nach Ansicht der Finanz (Umsatzsteuer-Richtlinien Rz 4351 ff) kann die Gültigkeit der UID-Nummer durch Nutzung des UID-Bestätigungsverfahrens nachgewiesen werden und ein Hinweis auf die Anwendung der Sorgfalt eines ordentlichen Kaufmanns sein (vgl. Umsatzsteuer-Richtlinien Rz 4016-4020). Liegt keine gültige UID des Warenempfängers vor, so kann die Steuerbefreiung vom leistenden Unternehmer nicht in Anspruch genommen werden (der Empfänger ist also wie eine Privatperson zu behandeln).

Kann die kaufmännische Sorgfalt durch die Bestätigung über die erfolgte UID-Prüfung nachgewiesen werden, so greift der Vertrauensschutz nach Art. 7 Abs 4 UStG und die Steuer wird vom Warenempfänger geschuldet.

Während dies für innergemeinschaftliche Lieferungen im Umsatzsteuergesetz geregelt und unstrittig ist, ist die Voraussetzung einer gültigen UID-Nummer bei innerösterreichischen Rechnungen nicht so klar.

In der jüngsten UFS-Rechtsprechung (Unabhängiger Finanzsenat) wird allerdings in mehreren Entscheidungen der inländische Vorsteuerabzug für Rechnungen versagt, bei denen der Rechnungsaussteller entweder keine oder keine gültige UID angibt, siehe z.B. UFS RV/0085-G/10 vom 24.08.2011 oder UFS RV/0364-W/10 vom 05.03.2010. Es wird in diesen Entscheidungen die sorgfältige Überprüfung der UID durch den Rechnungsempfänger vorausgesetzt.

Diese Entscheidungen bedeuten, dass du auch überprüfen musst, ob jemand, der im umsatzsteuerlichen Sinn als Unternehmer in Österreich auftritt, auch tatsächlich ein Unternehmer im umsatzsteuerlichen Sinn ist, also über eine gültige UID-Nummer verfügt.

Die ausführliche Beschreibung der Prüfung von Rechnungen findest du im Blogartikel Belegkontrolle für Vorsteuerabzug – was muss auf die Rechnung?

Eine Überprüfung der UID-Nummer (mit Ausdruck der Bestätigung!) deines Geschäftspartners sollte daher bei folgenden Geschäftsfällen durchgeführt werden:

- Eingehende Rechnungen mit österreichischer Umsatzsteuer, die als Vorsteuer geltend gemacht werden soll.

- Steuerfreie Ausgangsrechnungen für innergemeinschaftliche Lieferungen oder sonstige Leistungen EU.

- Inländische Geschäfte, bei denen die Steuerschuld aufgrund spezieller Regelungen auf den Leistungsempfänger übergeht, wie z.B. bei Bauleistungen oder in der Abfallwirtschaft.

Wie kann diese Vorschrift in der Praxis angewendet werden?

Wenn ein Kunde eine steuerfreie Rechnung verlangt oder du eine Rechnung mit Umsatzsteuer erhälst, bei der du den Vorsteuerabzug geltend machen möchtest, musst du die UID-Nummer vom Kunden bzw. Lieferanten überprüfen.

Wichtig: Drucke das Prüfergebnis aus und lege es gemeinsam mit der Eingangs- bzw. Ausgangsrechnung oder in einem separaten Ordner für UID-Prüfprotokolle ab!

Achtung: Bei Kunden/ Lieferanten, mit denen du laufend Geschäfte tätigst, muss die Prüfung zwar nicht bei jeder Rechnung durchgeführt werden, sollte jedoch regelmäßig wiederholt werden. Führt ein Unternehmen z.B. über einen gewissen Zeitraum keine Abgaben an das Finanzamt ab, kann dieses die Gültigkeit der UID-Nummer aufheben.

Liefert MIAS zwar „gültig“ zurück, jedoch ohne Name/ Anschrift, dann hat das betreffende EU-Land die Daten nicht für MIAS veröffentlicht. Führe in diesem Fall die Prüfung über ProSaldo.net durch.

Ist die UID-Nummer ungültig oder stimmen die Daten nicht überein, bist du nicht berechtigt, die ausgewiesene Umsatzsteuer als Vorsteuer geltend zu machen, bzw. eine steuerfreie Rechnung auszustellen. Setze dich zur Abklärung umgehend mit deinem Kunden/ Lieferanten in Verbindung, am besten bevor du die Rechnung bezahlst bzw. die Leistung/Lieferung für den Kunden erbringst.

Tipp: In Deutschland ist die UID-Nummer unter dem Begriff „Mehrwertsteuer-Nummer“ oder „USt-ID“ bekannt. In anderen Ländern wird die UID-Nummer meist als VAT-Nr. (für Value Added Tax) angegeben.

Nina ist mit Leib und Seele Customer Success Managerin. Sie hilft Anwendern seit 2015 bei allen Fragen und Anliegen zu ProSaldo.net weiter und kennt das Tool wie ihre Westentasche.