Zahlendreher, Rechnungsduplikate und falsche Zahlungsvorlagen verursachen fallweise den Eingang nicht zuordenbarer Zahlungen. Für einen korrekten Saldo am Bankkonto zeigen wir dir, wie du diese Fehl- und Überzahlungen buchen kannst.

So entsteht eine Über-/Fehlzahlung

Freiwillig bezahlt selten jemand zu viel Geld, aber es kann schon vorkommen, dass ein Kunde zu viel überweist. Auch eine per E-Mail erhaltene Rechnung kann unabsichtlich zweimal ausgedruckt werden, statt 13 ist schnell einmal 31 getippt oder es wurde im Onlinebanking die falsche Zahlungsvorlage ausgewählt. Oft bemerkt der Kunde seinen Irrtum erst wesentlich später, beim Kontrollieren der Kontoauszüge oder wenn für eine vermeintlich bezahlte Rechnung eine Mahnung kommt.

Vor einem ähnlichen Problem steht die Buchhaltung auch dann, wenn auf der Zahlung keine oder keine ausreichenden Hinweise zu finden sind, anhand dessen man den Auftraggeber der Zahlung einem Kunden eindeutig zuordnen kann.

Solche Überzahlungen oder Fehlzahlungen kommen grundsätzlich ungelegen – man hat gerade die Hälfte der Kontoauszüge aufgebucht und stößt auf eine Zahlung, die nicht oder nur teilweise zugeordnet werden kann.

Überzahlung buchen – auf welches Konto?

Kann man die Zahlung einem Kunden und einer offenen Rechnung zuordnen – auch wenn der Betrag nicht übereinstimmt – bucht man in einer ersten Buchung den tatsächlich offenen Rechnungsbetrag wie gewohnt auf das entsprechende Einnahmen-Konto.

Beträgt der darüber hinausgehende Teil lediglich ein paar Cent, bucht man diese in der Praxis sofort entweder auf das gleiche Einnahmenkonto oder in einer zweiten Buchung auf ein eigenes Einnahmen-Konto „Centdifferenzen“ aus.

Übersteigt der nicht zuordenbare Betrag hingegen eine Centdifferenz, dann wird dieser vorerst auf einem Verrechnungskonto wie z.B. „9999 – Nicht zuordenbare Bankbewegungen“ zwischengeparkt. Ist die Zahlung nicht einmal einem Kunden eindeutig zuordenbar, kann man die gesamte Zahlung ebenso vorläufig auf das Konto 9999 buchen.

So kann man an der Buchhaltung weiterarbeiten, ohne dass dieser Eingang eine laufende Differenz zwischen Banksaldo in der Buchhaltung und Kontoauszug bewirkt.

So rasch als möglich muss die Zahlung überprüft und korrekt gebucht werden, denn spätestens vor Abgabe der Umsatzsteuervoranmeldung vom betreffenden Zeitraum muss für die Einnahmen-Ausgaben-Rechnung entschieden sein, ob der Zahlungseingang zu versteuern ist.

Muss man Fehl- und Überzahlungen nachgehen?

Ja, das verlangt die kaufmännische Sorgfaltspflicht. In der Einnahmen-Ausgaben-Rechnung kommt noch hinzu, dass mit dem Zahlungseingang auch die Steuerpflicht ausgelöst wird – vorausgesetzt, diese Zahlung hat eine Grundlage, die vom Umsatzsteuer- bzw. Einkommensteuergesetz erfasst wird.

Im Normalfall bedeutet das: Hast du für diesen Kunden eine Leistung erbracht oder eine Lieferung getätigt bzw. wirst du das tun (es besteht bereits ein Auftrag oder eine Bestellung), dann ist der Zahlungseingang steuerpflichtig. Bei Bestellung oder Auftrag ist das deshalb so, da im Falle einer Betriebsprüfung der Prüfer den Zahlungseingang möglicherweise als Anzahlung ansehen würde.

Die Zahlung ist in diesem Fall in die Umsatzsteuervoranmeldung aufzunehmen bzw. im Gewinn des betreffenden Geschäftsjahres einzurechnen.

Hier nimmt der Gesetzgeber auch keine Rücksicht darauf, ob die Zahlung leicht zuordenbar ist oder Detektivarbeit erfordert. Bitte achte in der Einnahmen-Ausgaben-Rechnung unbedingt darauf, dass der fragliche Zahlungseingang vor Abgabe der Umsatzsteuervoranmeldung für den betreffenden Zeitraum geklärt werden muss.

Beispiel 1

Herr Mayer überweist dir ohne weitere Angaben EUR 120,-. In deiner Kundenkartei gibt es jedoch keinen Herrn Mayer (weil z.B. seine Lebensgefährtin, Frau Huber, deine Kundin ist und eine offene Rechnung über EUR 120,- hat). Der Zahlungseingang ist steuerplichtig.

Beispiel 2

Herr Mayer überweist dir mit RG 17352 EUR 120,-. Herr Mayer hat jedoch alle seine Rechnungen vollständig bezahlt und keine neue Bestellung/ keinen neuen Auftrag offen (weil z.B. Herr Mayer eigentlich seinen Lieferanten X bezahlen wollte und versehentlich bei seinen Zahlungsvorlagen Y ausgewählt hat). Die Zahlung ist grundsätzlich vorerst nicht steuerpflichtig, da sie keine Grundlage für eine Besteuerung nach dem Umsatz- oder Einkommensteuergesetz aufweist.

Weitere Beispiele findest du auch bei der WKO.

Überzahlungen und Fehlzahlungen aufklären

Direkte Nachfrage

Wenn der Auftraggeber der Zahlung keinem Kunden in deinem System eindeutig zuordenbar ist (durch Kundennummer oder alter Rechnungsnummer):

- prüfe, ob im Kundenstamm eine E-Mail-Adresse oder Telefonnummer vermerkt ist

oder

- recherchiere über Google, in Online-Adressenverzeichnissen (z.B. Herold) oder der Webseite des Kunden, ob du Kontaktdaten ausfindig machen kannst bzw. kontaktiere den Kunden.

Prüfung aller Geschäftsfälle des Kunden

Möglicherweise gibt es noch nicht verrechnete aktuelle Geschäftsfälle für den Kunden wie z.B. eine neue Bestellung, einen neuen Auftrag oder Lieferschein, dem die Zahlung zuordenbar ist.

In diesem Fall stehst du steuerlich auf der sicheren Seite, wenn du den Eingang als Anzahlung auf das neue Geschäft sehen und entsprechend steuerpflichtig verbuchen kannst.

Prüfung auf Adressenduplikate oder zusammengehörende Kunden

Durch Tippfehler, schwer leserliche Handschrift u.ä. wurde vielleicht bei der Bestellung das bestehende Kundenkonto nicht gefunden und der Kunde nochmals angelegt. Durchsuche deinen Adressenstamm nach Name und Adresse bzw. auch nach Fragmenten aus Adresse oder Name.

So kannst du aufklären, wenn ein Inhaber mehrere Geschäfte/Betriebe hat oder mehrere Personen einer Familie als unterschiedliche Kunden in deiner Adressenverwaltung angelegt sind, aber die Rechnungen gemeinsam bezahlt werden.

Die Suche nach Namens- oder Adressenfragmenten ist ebenso ratsam, wenn bisher kein Kunde zuordenbar war.

Prüfung nach Rechnungsbetrag

War die Suche bisher nicht erfolgreich, kann eine Suche nach dem Rechnungsbetrag hilfreich sein. Beziehe in die Suche auch bezahlte Rechnungen für einige Monate zurück ein.

Erhälst du einen Treffer bei den bereits bezahlten Rechnungen, prüfe nochmals den Zahlungseingang. Wurde der schon länger zurückliegende Zahlungseingang möglicherweise einem falschen Kunden zugeordnet?

Prüfe bei Betragsübereinstimmungen Name und – soweit vorhanden – die Anschrift. So kannst du herausfinden, ob der Zahlungsauftraggeber Maximilian Meyer in deinem Kundenstamm als Max Maier doch eine offene Rechnung hat.

Entscheidungsfindung

Nach ausführlicher Prüfung des Sachverhaltes musst du entscheiden, ob diese Zahlung eindeutig ein Irrläufer ist (ihr also keinerlei Leistung, Lieferung oder anderer Bezug zugrunde liegt, der eine Steuerpflicht auslöst) oder nicht.

Liegt die Eindeutigkeit nicht vor, ist der sicherste Weg, die Zahlung als steuerpflichtig zu behandeln. Sollte sich zu einem späteren Zeitpunkt doch herausstellen, dass es sich um eine Fehlzahlung handelt, wird die steuerpflichtige Buchung – z.B. zum Zeitpunkt der Rückzahlung – storniert.

Überzahlung buchen: Buchungsbeispiele für E/A-Rechnung

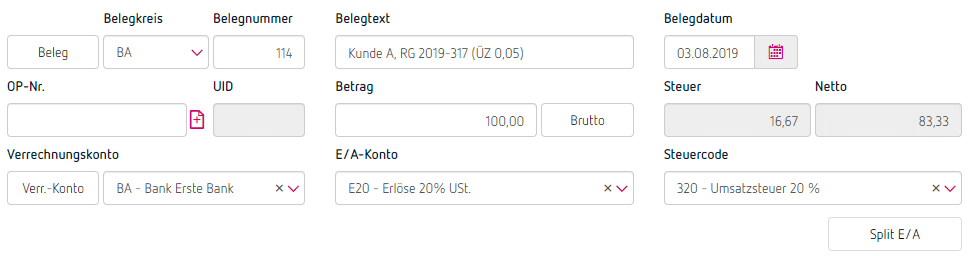

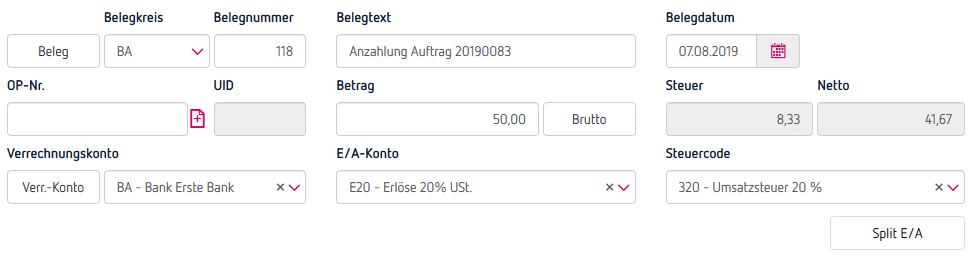

Beispiel 1

Kunde A überweist EUR 100,-. Der offene Rechnungsbetrag von A beträgt 99,95 EUR.-

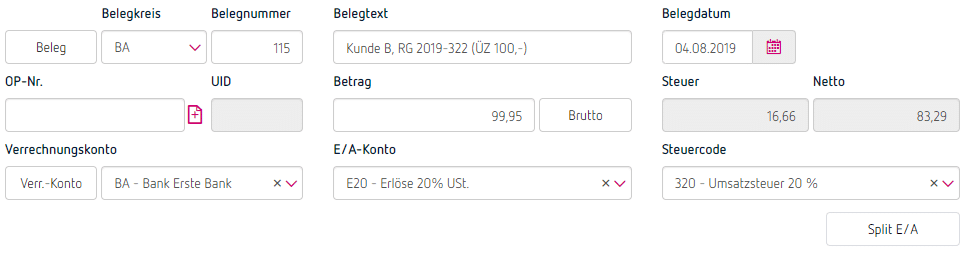

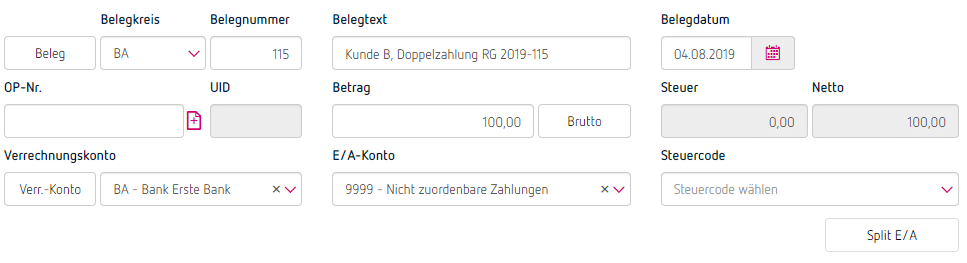

Beispiel 2

Kunde B überweist EUR 199,95. Der offene Rechnungsbetrag von B beträgt 99,95 EUR. Bei der Recherche hat sich herausgestellt, dass der Kunde eine ältere Rechnung unabsichtlich ein zweites Mal überwiesen hat. Die Rücküberweisung wurde vereinbart.

Wenn du nun die Überzahlung buchen möchtest, machst du das in zwei Schritten. Der zuordenbare Betrag wird als Einnahme verbucht:

Der nicht zuordenbare Betrag wird auf Konto 9999 „geparkt“:

Die Rücküberweisung wird folgendermaßen gebucht:

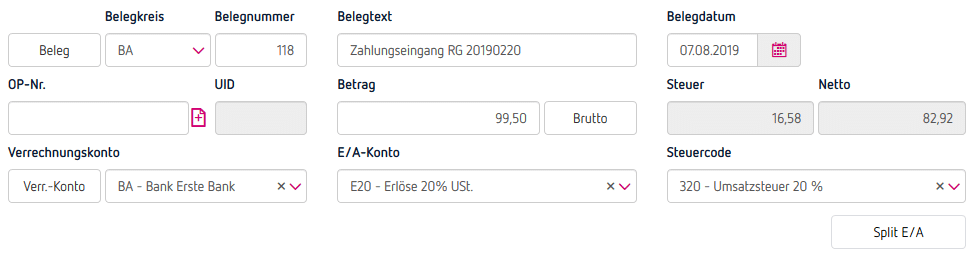

Beispiel 3

Kunde C überweist EUR 149,50. Der offene Rechnungsbetrag beträgt nur EUR 99,50. Bei der Überprüfung hat sich herausgestellt, dass der Kunde soeben erneut bestellt hat. Die Überzahlung buchst du nicht, sondern diese wird auf die neue Rechnung angerechnet.

Verbuchung der offenen Rechnung:

Verbuchung des Restbetrages für die neue Rechnung:

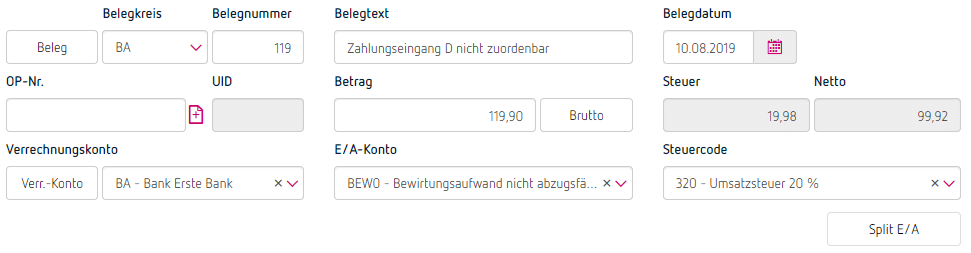

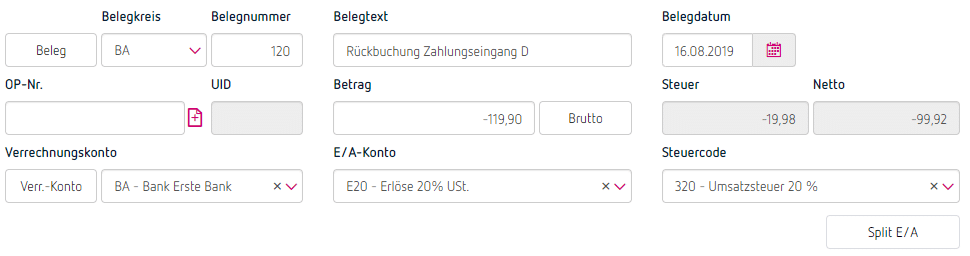

Beispiel 4

Herr D überweist EUR 119,90. Trotz ausführlicher Recherche kann der Zahlungseingang nicht zugeordnet werden.

Zwei Tage später meldet sich das Bankinstitut unseres Firmenkontos mit der Bitte, die Zahlung rückleiten zu dürfen, denn Herr D hat bei dieser Überweisung die Kontonummer falsch erfasst. Am Kontoauszug vom nächsten Werktag findet sich die Rückbuchung, die so verbucht wird.

Nina ist mit Leib und Seele Customer Success Managerin. Sie hilft Anwendern seit 2015 bei allen Fragen und Anliegen zu ProSaldo.net weiter und kennt das Tool wie ihre Westentasche.